nguyenvothinh12c7.2002@gm

Member

Tự do tài chính là điều mà rất nhiều người ao ước. Nhưng không phải ai cũng biết đến công thức tính tự do tài chính. Hãy cùng khám phá vấn đề này thông qua chia sẻ dưới đây.

Công thức tính tự do tài chính

Tiền bạc luôn là một vấn đề thiết yếu trong cuộc sống và ai cũng cố gắng làm việc để giúp cuộc sống mình được tốt hơn, giảm đi gánh nặng về chi phí hàng ngày. Và một trong những mục tiêu mà nhiều người đeo đuổi đó chính là “tự do tài chính”. Điều này có nghĩa là gì?

Tự do tài chính tức là lúc mà bạn có thể thoát ra khỏi nỗi lo về tiền bạc và nguồn tiền bạn đang có, đủ để có thẻ chi trả cho nhu cầu cuộc sống hàng ngày của mình. Một khi đã đạt được điều đó, bạn sẽ có thể thực hiện mọi ước mơ, đam mê mà không cần bận tâm hay lo lắng đến việc mình có đủ tài chính để làm hay không.

Công thức tính tự do tài chính

Không có một con số cụ thể nào để xác định bạn đạt tự do tài chính, vì nhu cầu của mỗi người là khác nhau, nhưng điều kiện bắt buộc là thu nhập luôn lớn hơn chi tiêu. Và để đạt được tự do tài chính, đòi hỏi bạn phải đáp ứng các tiêu chí về chi phí sinh hoạt cá nhân cơ bản hàng ngày; chi phí mua sắm giải trí và cho các mối quan hệ; chi phí dự phòng khi có bệnh tật đau ốm; chi phí đầu tư để phát triển bản thân.

Công thức này được tính như sau:

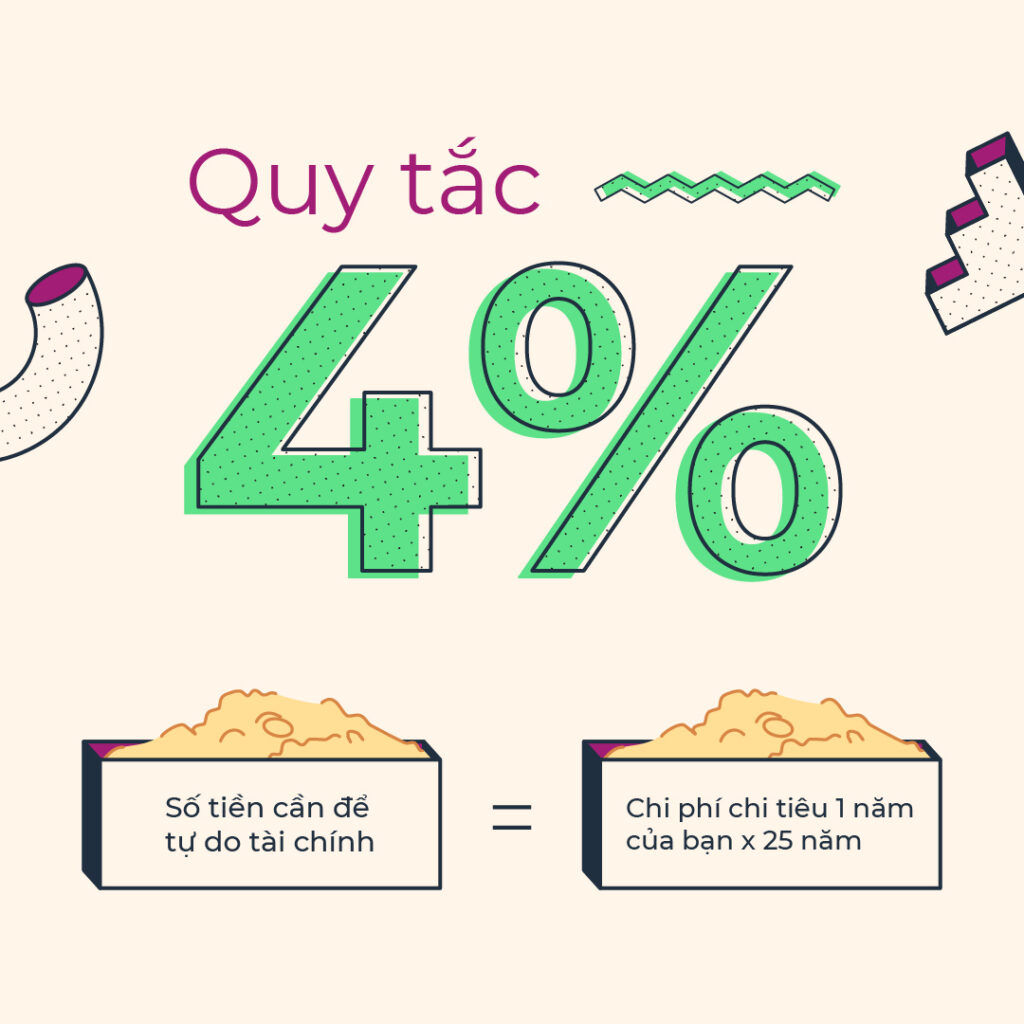

Số tiền đạt tự do tài chính = Số tiền chi tiêu trong 1 năm x 25

Theo công thức này, cho biết số tiền bạn cần sở hữu phải gấp 25 lần số chi tiêu trong năm thì được coi là đạt tự do tài chính. Và số tiền đó có thể sẽ được bạn mang đi đầu tư để nhận lãi từ chính các kênh đầu tư và mang lại những lợi nhuận kỳ vọng. Sau đó, mỗi năm bạn sẽ rút số tiền bằng 1 năm chi tiêu của bạn đã được tính toán từ trước để trang trải chi phí, mà không hề gây bất kỳ ảnh hưởng nào đến số tiền gốc mà bạn đem đầu tư ban đầu.

Công thức tính tự do tài chính

Ví dụ:

Mỗi tháng bạn chi tiêu trung bình khoảng 15 triệu. Thì một năm tổng chi tiêu của bạn sẽ rơi vào khoảng 180 triệu. Vậy, số tiền để bạn có thể đạt tự do tài chính là 4.5 tỷ đồng.

Nếu bạn muốn đầu tư 4.5 tỷ để gửi ngân hàng, thì tùy vào lãi suất (khoảng 8-9%/năm) cũng như chỉ số lạm phát (khoảng 4-5%/năm). Bạn sẽ rút 4% của 4.5 tỷ tức là 180 triệu để chi tiêu, thì cũng không ảnh hưởng đến số tiền gốc bạn đầu tư ban đầu.

Công thức tính tự do tài chính

Tóm lại, với công thức tính tự do tài chính được nêu trên, có thể thấy con số để đạt tự do tài chính là xác định chi tiêu sinh hoạt để thoải mái tự do, chứ không phải xác định thu nhập từ đầu tư để thực hiện chi tiêu. Điểm nhấn mạnh tại đây chính là lựa chọn chi tiêu chứ không phải thu nhập. Và số tiền được sinh ra từ các kênh đầu tư nhằm tài trợ cho lối sống mà bạn mong muốn.

Công thức tính tự do tài chính

Tìm hiểu về tự do tài chính

Công thức tính tự do tài chính

Tiền bạc luôn là một vấn đề thiết yếu trong cuộc sống và ai cũng cố gắng làm việc để giúp cuộc sống mình được tốt hơn, giảm đi gánh nặng về chi phí hàng ngày. Và một trong những mục tiêu mà nhiều người đeo đuổi đó chính là “tự do tài chính”. Điều này có nghĩa là gì?

Tự do tài chính tức là lúc mà bạn có thể thoát ra khỏi nỗi lo về tiền bạc và nguồn tiền bạn đang có, đủ để có thẻ chi trả cho nhu cầu cuộc sống hàng ngày của mình. Một khi đã đạt được điều đó, bạn sẽ có thể thực hiện mọi ước mơ, đam mê mà không cần bận tâm hay lo lắng đến việc mình có đủ tài chính để làm hay không.

Công thức tính tự do tài chính

Không có một con số cụ thể nào để xác định bạn đạt tự do tài chính, vì nhu cầu của mỗi người là khác nhau, nhưng điều kiện bắt buộc là thu nhập luôn lớn hơn chi tiêu. Và để đạt được tự do tài chính, đòi hỏi bạn phải đáp ứng các tiêu chí về chi phí sinh hoạt cá nhân cơ bản hàng ngày; chi phí mua sắm giải trí và cho các mối quan hệ; chi phí dự phòng khi có bệnh tật đau ốm; chi phí đầu tư để phát triển bản thân.

Công thức tính tự do tài chính

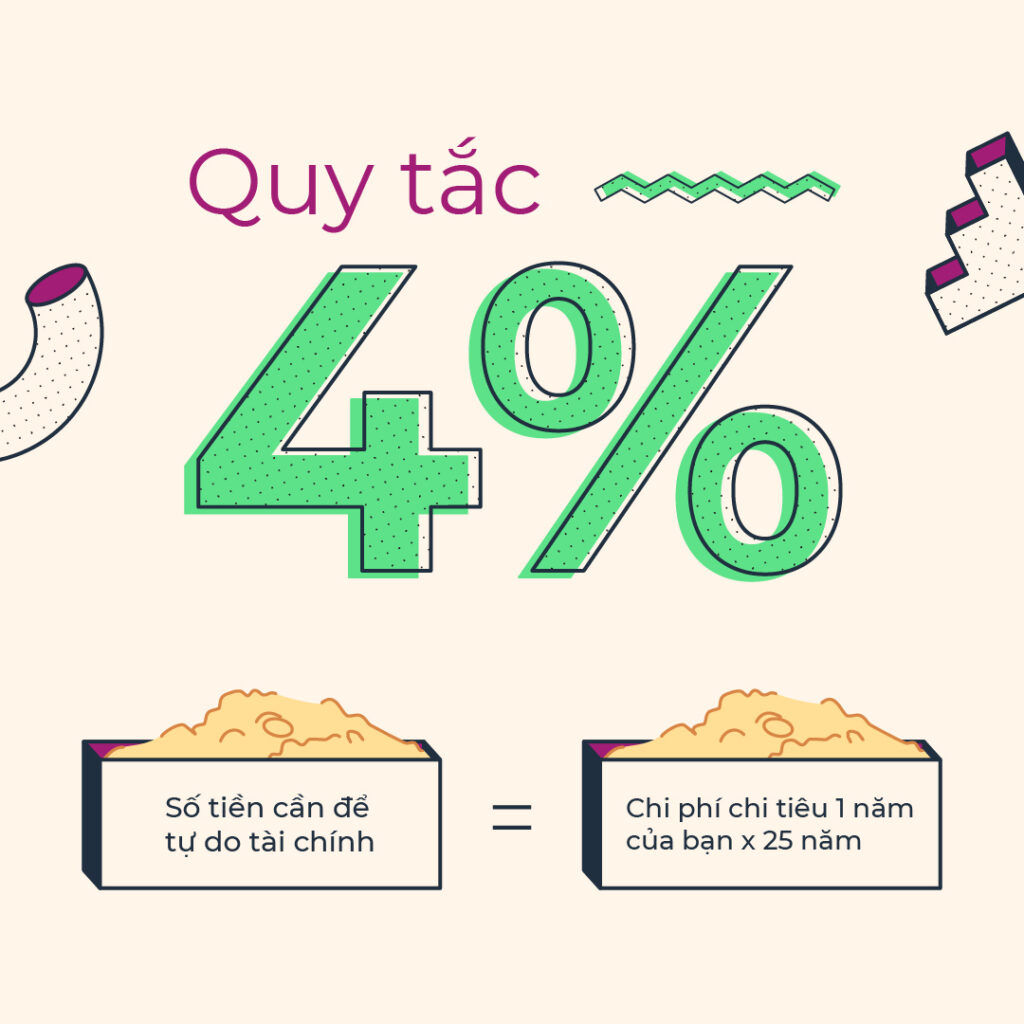

Và để giúp bạn có thể hình dung được mình đã đạt tự do tài chính hay chưa, thì nhiều nhà nghiên cứu đã đưa ra những công thức. Công thức tính tự do tài chính được áp dụng phổ biến chính là quy tắc 4%, hay biết đến là quy tắc 25.Công thức này được tính như sau:

Số tiền đạt tự do tài chính = Số tiền chi tiêu trong 1 năm x 25

Theo công thức này, cho biết số tiền bạn cần sở hữu phải gấp 25 lần số chi tiêu trong năm thì được coi là đạt tự do tài chính. Và số tiền đó có thể sẽ được bạn mang đi đầu tư để nhận lãi từ chính các kênh đầu tư và mang lại những lợi nhuận kỳ vọng. Sau đó, mỗi năm bạn sẽ rút số tiền bằng 1 năm chi tiêu của bạn đã được tính toán từ trước để trang trải chi phí, mà không hề gây bất kỳ ảnh hưởng nào đến số tiền gốc mà bạn đem đầu tư ban đầu.

Công thức tính tự do tài chính

Ví dụ:

Mỗi tháng bạn chi tiêu trung bình khoảng 15 triệu. Thì một năm tổng chi tiêu của bạn sẽ rơi vào khoảng 180 triệu. Vậy, số tiền để bạn có thể đạt tự do tài chính là 4.5 tỷ đồng.

Nếu bạn muốn đầu tư 4.5 tỷ để gửi ngân hàng, thì tùy vào lãi suất (khoảng 8-9%/năm) cũng như chỉ số lạm phát (khoảng 4-5%/năm). Bạn sẽ rút 4% của 4.5 tỷ tức là 180 triệu để chi tiêu, thì cũng không ảnh hưởng đến số tiền gốc bạn đầu tư ban đầu.

Công thức tính tự do tài chính

Tóm lại, với công thức tính tự do tài chính được nêu trên, có thể thấy con số để đạt tự do tài chính là xác định chi tiêu sinh hoạt để thoải mái tự do, chứ không phải xác định thu nhập từ đầu tư để thực hiện chi tiêu. Điểm nhấn mạnh tại đây chính là lựa chọn chi tiêu chứ không phải thu nhập. Và số tiền được sinh ra từ các kênh đầu tư nhằm tài trợ cho lối sống mà bạn mong muốn.

Công thức tính tự do tài chính – Biến số của tự do tài chính

Ba biến số để đạt tự do tài chính mà bạn cần nắm chính là thời gian đầu tư (số năm đầu tư) – hiệu suất đầu tư (tỷ lệ sinh lời trong 1 năm) – tỷ lệ tiết kiệm (mức % tiết kiệm sau thu nhập và chi tiêu). Trong đó:

Công thức tính tự do tài chính

- Thời gian: Biến số này đối với mỗi người đều công bằng, và bạn sẽ không thể để tác động đến yếu tố này.

- Hiệu suất đầu tư: Điều này đến từ năng lực của mỗi cá nhân qua các yếu tố về rủi ro và mức độ biến động của thị trường. Đây chính là một yếu tố khó, vì nó rất khó để có thể duy trì mức tỷ suất sinh lời cao trong một khoảng thời gian dài.

- Tỷ lệ tiết kiệm: Đây là yếu tố dễ bị tác động nhất. Nó được cấu thành từ công thức “thu nhập – chi tiêu = tiết kiệm”. Việc tiết kiệm không hẳn chỉ với mục đích là tiết kiệm, nhưng đây cũng sẽ góp phần hình thành và xây dựng một thói quen tích sản và đầu tư (nhân tiền). Cách để làm tăng khoản tiết kiệm không nhất thiết phải tăng thu nhập, mà hãy bắt đầu bằng việc tiết kiệm nhiều hơn. Quan trọng vẫn là tiết kiệm trước chi tiêu, bởi vì nó sẽ giống như xây dựng một nền móng vững chắc, để tạo cơ hội giúp bạn đạt được đến tự do tài chính tốt nhất.

Tham khảo thêm bài viết khác: Công thức tính lãi kép theo năm